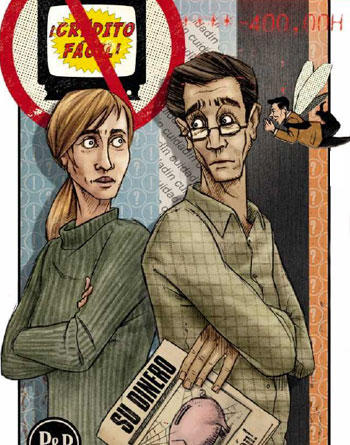

Te presentamos a Pepe de Sastre y Pepa Cala Midad. Son un matrimonio feliz que tienen dos hijos: Paquito, el mayor, ha cumplido ocho años, y Currita, la pequeña, seis. Su vida transcurre con normalidad en casi todos los aspectos. Salvo en una cosa, que son un absoluto desastre en las cuestiones del dinero. Los dos trabajan y tienen buenos sueldos. Pero no consiguen poner orden en sus cuentas y, sobre todo, son incapaces de controlar los gastos y, a fin de cuentas, vivir más desahogados.

‘Tened’ en cuenta

Con lo desastres que son, no confiamos nada en que Pepe y Pepa se pongan en manos de un experto para que les ayude a cuadrar sus cuentas. Por eso, nosotros lo hemos hecho por ellos. Y, para ponérselo más fácil, les hemos elaborado un decálogo, un top ten de lo que deben hacer y, sobre todo, lo que no hacer en el día a día con su dinero.

No te fíes de Pérez. Ni de las sirenas. A menudo, a la hora de tomar una decisión que tenga que ver con nuestro dinero solemos dejarnos llevar por Pérez. Pérez puede ser cualquiera: tu compañero de oficina; la vecina del quinto, cuyo hijo trabaja en una caja de ahorros, o el propio director de sucursal bancaria que, presionado para colocar este o aquel fondo, no tiene reparos en intentar colártelo.

Pues no. No hagas caso a quien no debes: sólo a los profesionales de verdad. Y no tomes tú solo las decisiones de inversión ni te dejes llevar por cantos de sirena de valores que se disparan en Bolsa al calor de quién sabe qué razones y que no son otra cosa que atrapa-incautos.

No tengas lo que no necesitas. “La mayoría tenemos varias cuentas, que a veces ni siquiera miramos, y un montón de tarjetas, que realmente no necesitamos. Incluso tienes créditos que perfectamente podrías estar ahorrándote. Todo esto son gastos, muchos euros al año en comisiones. Y, sobre todo, un descontrol que te impide estar al tanto de los cargos y llevar tus cuentas a rajatabla”, comenta José Antonio Almoguera, director general de la firma de asesoría Megaconsulting.

No te quedes deudor. A menudo, lo que hace que tengas muchas cuentas y muchas tarjetas es que, en el descontrol, tengas a cero aquella en la que te van a pasar un cargo. Y eso hace que te quedes en números rojos, que es el mejor negocio para un banco porque inmediatamente te aplican intereses mucho más altos. “Si te quedas deudor con la tarjeta, la broma te puede costar un 20% o un 30%. Y si te quedas con la hipoteca, te pueden quitar un ojo de la cara”, comenta Almoguera.

Cuidado con las comisiones. Los bancos te cobran por todo, hasta por la carta que te mandan para informarte de los movimientos de tu cuenta o de este o aquel cargo o ingreso. Por eso recibes tantas cartas de tu banco, no por otra cosa. En tus manos está evitar que el banco viva de tus comisiones. Y, si no puedes evitarlo, reducirlo. Elige aquellas entidades que cobran menos o no cobran, reduce tus cuentas y tarjetas y, sobre todo, reclama aquellas que te parecen injustas o abusivas. Reclamar con la amenaza de irte a otro banco da resultado.

No confundas los meses con los años. No es una perogrullada. A menudo, las entidades financieras camuflan el interés anual en el mensual y y te dicen que te cobran un 1,15% cuando en realidad te están cobrando un 14,71%. Es decir, el 1,15% es el tipo mensual, pero lo que debes mirar es la TAE, la Tasa Anual Equivalente que, como su propio nombre indica, es anual y equivale a un 14,71%.

Esto ocurre sobre todo con las tarjetas de crédito, a la hora de fraccionar el pago. Por ejemplo, 100 euros al mes. Es lo que muchos bancos llaman la tarifa plana: todos los meses pagas 100 euros, aunque en realidad, amortizas 97,2 euros y los otros 2,68 euros son intereses: 1,15%, que es, efectivamente, un 14,71% al año.

Cuidado con los créditos

Muchas entidades de crédito inmediato utilizan el señuelo de la inmediatez. Desde el «¡Llama ahora!« hasta eso de «¡En menos de 48 horas tendrás el dinero en tu cuenta! ». Eso, para empezar, casi nunca es así, ni tan fácil ni tan rápido.

No tengas prisa. “Si haces las cosas con calma y no te dejas llevar por los anuncios, te ahorrarás muchísimo dinero porque en tu banco puedes conseguir el mismo dinero a un tipo de interés del 8%. Mientras que la empresa de crédito rápido te va a cobrar un 24%. Si no más”, comenta Manuel Pardos, presidente de Adicae. Echa la cuenta al revés. El reclamo de las empresas que se dedican a la reunificación de deudas es que puedes reducir a la mitad lo que pagas al mes por tus créditos y préstamos. Eso es sólo una verdad a medias, porque al final, pagarás mucho más porque al alargar la vida de tus deudas los intereses se disparan.

No te hipoteques por un coche. Reunificar deudas significa meter todo lo que has comprado a crédito bajo el paraguas de tu casa. Es decir: incluir en la hipoteca el crédito del coche, el del televisor de plasma y lo que compraste con la tarjeta de crédito. Piensa que lo que estás haciendo es utilizar tu casa como garantía de pago. Antes, si no pagabas el crédito del coche, el banco podía embargártelo. Ahora, si no pagas la cuota irán contra tu vivienda.

Gestiona bien tus inversiones

Sólo lo que te sobra. “Debes invertir sólo el dinero que te sobra y hacerlo en función de tu perfil de riesgo”, aconseja Almoguera. “No puedes caer en riesgos que no puedes asumir. Por tanto, no debes invertir en productos que no son de tu perfil. Sería una irresponsabilidad que una persona que está a punto de jubilarse invirtiera en fondos emergentes o en hedge funds. Pues lo mismo para todos”, advierte

Juan Luis García-Alejo, director de Análisis y Gestión de Inversis Banco.

Tú también eres Hacienda. No dejes que tu dinero se lo lleve Hacienda: sólo lo justo y cuanto menos, mejor. Sin trampas, claro. “Uno de los disparates más habituales que cometemos es una mala gestión fiscal. Nos centramos en la parte financiera y descuidamos la fiscal. Luego llega Hacienda y reclama lo suyo”, advierte García-Alejo.

Fuente:

emprendedores.es

Sobretodo no hay que tener prisas en buscar dinero fácil porque seguramente tengan trampa y te alarguen la comisión mensual para alargarte la duración, aumentando de la misma manera los intereses.